Analisi Fabi: nel 2022 il saldo cala di quasi 20 miliardi di euro, la prima volta dal 2017. I cittadini del nostro Paese continuano a indebitarsi: salgono i mutui e crescono anche i prestiti personali e il credito al consumo, salito a quota 256 miliardi di euro in crescita dell’1,5% da gennaio a novembre di quest’anno.

Sileoni: «Vanno rinnovati tutti i contratti collettivi scaduti con importanti aumenti economici»

INFLAZIONE E CARO-VITA “MANGIANO” I CONTI CORRENTI DELLE FAMIGLIE ITALIANE

NEL 2022 IL SALDO CALA DI QUASI 20 MILIARDI DI EURO, LA PRIMA VOLTA DAL 2017

I cittadini del nostro Paese continuano a indebitarsi: salgono i mutui e crescono anche i prestiti personali e il credito al consumo, salito a quota 256 miliardi di euro in crescita dell’1,5% da gennaio a novembre di quest’anno

SILEONI: «INFLAZIONE RESTERÀ AD ALTI LIVELLI ANCORA PER DUE ANNI, CALERÀ AL 2% SOLO NEL 2025. SONO NECESSARIE POLITICHE FISCALI PER AUMENTARE IL REDDITO DISPONIBILE e VANNO RINNOVATI TUTTI I CONTRATTI COLLETTIVI SCADUTI CON IMPORTANTI AUMENTI ECONOMICI»

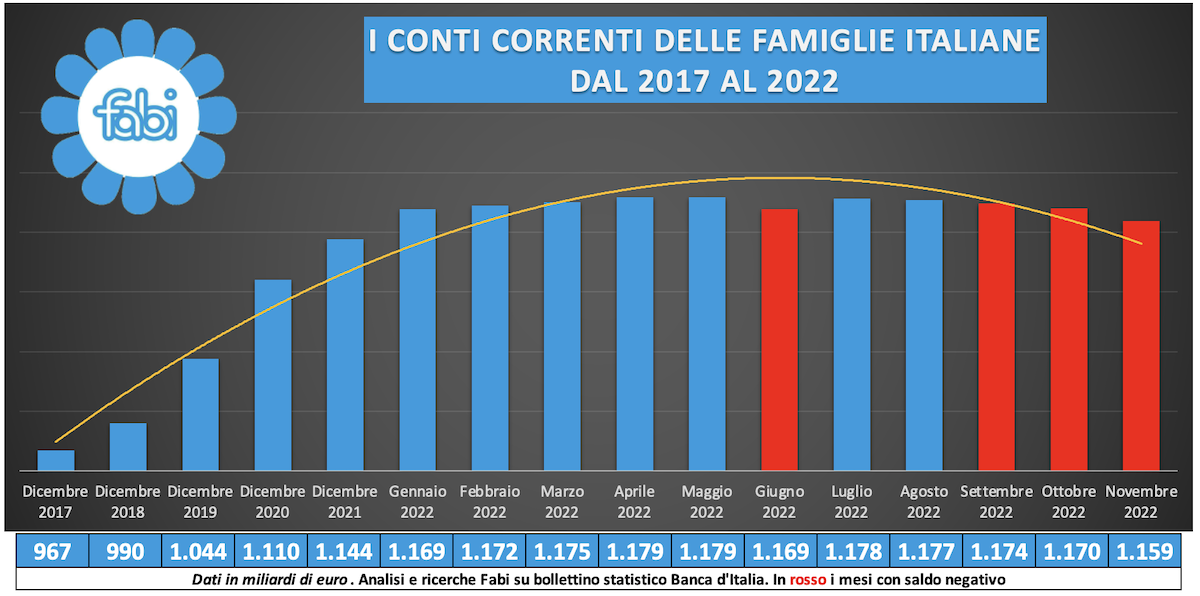

L’inflazione e il caro-vita invertono la tendenza al risparmio degli italiani: dopo quattro anni di costanti aumenti, nel 2022 il saldo totale dei conti correnti delle famiglie del nostro Paese è diminuito di quasi 20 miliardi di euro. Da agosto a novembre si è registrato, infatti, un calo di 18 miliardi da 1.177 miliardi a 1.159 miliardi, con una riduzione dell’1,5%. Già a giugno, rispetto a maggio, c’era stata una prima diminuzione di 10 miliardi. La vistosa inversione di tendenza sulla capacità di accumulo dei correntisti arriva dopo un lungo periodo di incremento dei saldi dei depositi bancari: a fine 2017 l’ammontare complessivo era a quota 967 miliardi, a fine 2018 a quota 990 miliardi (+23 miliardi), a fine 2019 a 1.044 miliardi (+54 miliardi), a fine 2020 a 1.110 miliardi (+66 miliardi) e a fine 2021 a 1.144 miliardi (+34 miliardi). I dati evidenziano quasi cinque anni di risparmi (da dicembre 2017), ma con un preoccupante cambio di rotta alla fine del 2022: i conti degli italiani sono sempre cresciuti e hanno superato quota 1.000 miliardi, con una tendenza all’accumulo che ha oltrepassato i 212 miliardi di euro (somma del risparmio accumulato dal 2017 al maggio 2022). La variazione annuale è stata sempre positiva e con un bilancio totale di 1.044 miliardi a fine 2019, a 1.110 miliardi a fine 2020, a 1.144 miliardi a fine 2021 e a 1.179 miliardi a maggio 2022. Se nei primi sette mesi del 2022 la liquidità accumulata dalle famiglie ha quasi sfiorato i 1.180 miliardi di euro, con una crescita – seppur più lenta rispetto al passato – dello 0,9% da inizio anno, i dati dei quattro mesi successivi confermano i timori, ormai accertati, di un crollo di potere di acquisto che costringe gli italiani ad attingere alle loro riserve per far fronte ai maggiori costi. Da luglio a novembre, il totale dei conti correnti è calato di quasi 20 miliardi di euro. Il valore complessivo era di 1.178 miliardi di euro a luglio e di 1.159 miliardi di euro a fine novembre, con una riduzione di quasi due punti percentuali (-1,53%) e che dimostra che il prezzo della crisi comincia ad essere tutto nelle tasche degli italiani.

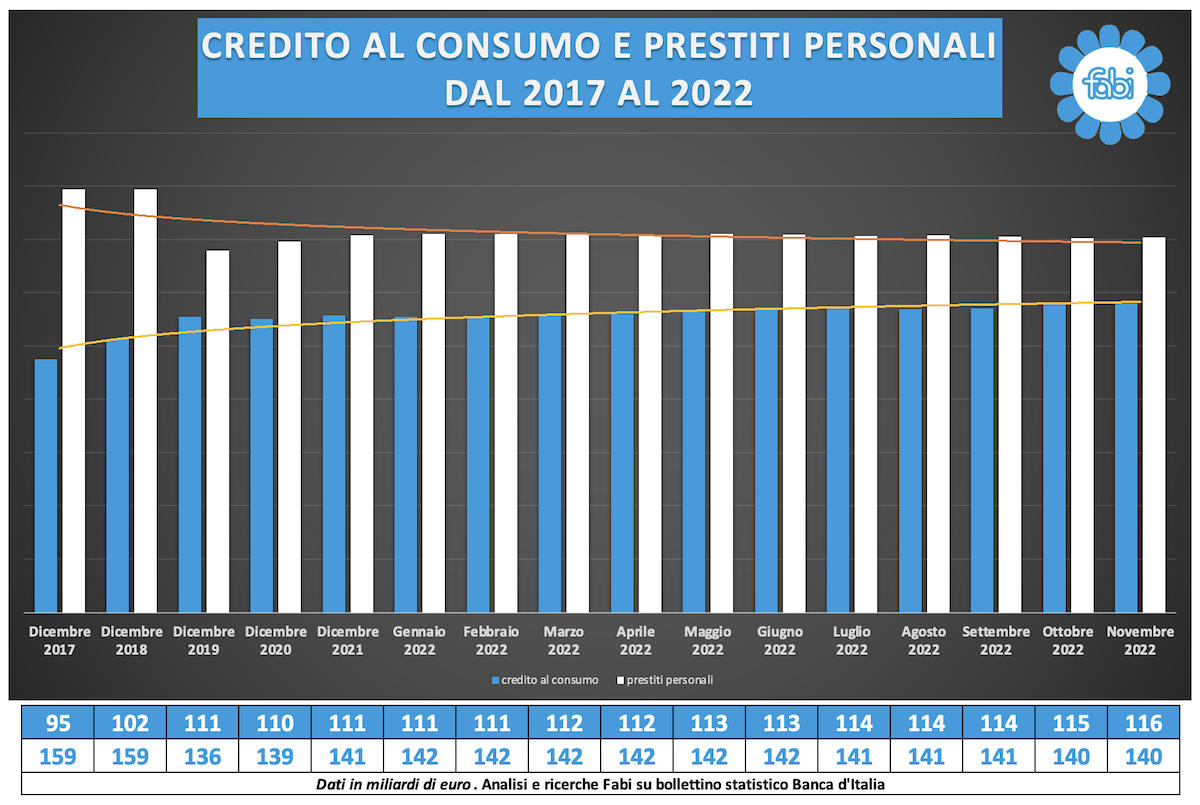

La conferma di una situazione di difficoltà arriva anche da quello che è l’andamento dei debiti delle famiglie italiane, che segna un incremento dei prestiti per il consumo e una tenuta dei finanziamenti a scopo personale. Nel complesso, a novembre l’ammontare dei prestiti per entrambe le categorie si è attestato a 256 miliardi di euro, in crescita rispetto a gennaio dello stesso anno (+1,5 %) e superando la tendenza al costante aumento dal 2017, pari all’1,2%. I numeri di crescita del mondo dei prestiti finalizzati e non finalizzati arrivano come uno schiaffo rispetto a quelle che sono le condizioni di mercato, perché non sono certamente i bassi tassi di interesse a spingere le richieste, ma piuttosto la crescente propensione a rateizzare gli acquisti, che rende contradditorio il rapporto che gli italiani hanno con economia e risparmio. Il senso di incertezza e paura di coloro che non rinunciano alla liquidità e neanche alle spese hanno fatto volare non solo i depositi liquidi, ma anche i prestiti.

Negli ultimi cinque anni si è registrato un aumento complessivo dei finanziamenti personali e per i beni di consumo di 3,1 miliardi (+1,2%) da 253,6 miliardi a 256,7 miliardi: tale incremento ha riguardato ampiamente la componente dei prestiti finalizzati all’acquisto di beni e servizi per 21,1 miliardi (+22,2%), e ha più che controbilanciato la riduzione registrata sul versante dei prestiti finalizzati a spese personali, diminuiti di 17,9 miliardi (-11,3%) nello stesso arco temporale. Nei soli 11 mesi del 2022, la richiesta di prestiti al consumo non si è ridimensionata ed è aumentata di ben 5 miliardi di euro, con un tasso di crescita prossimo al 5% e ben superiore anche all’incremento medio dei mutui per l’acquisto di casa (3,8%). Il flusso dei finanziamenti finalizzati ha superato la cifra dei 116 miliardi di euro a fine novembre e per quanto vi siano già state più di due manovre sui tassi della banca centrale europea, l’effetto della crescita dell’inflazione incide, evidentemente, in misura maggiore sulla capacità di spesa dei cittadini. Se la tendenza alla crescita dei prestiti personali e del credito al consumo dovesse proseguire, la sostenibilità finanziaria delle famiglie italiane potrebbe essere messa a rischio dal peso ancora più influente di rincari e dei tassi crescenti, con conseguenze sociali che corrono il rischio di diventare preoccupanti per quelle famiglie il cui ricorso al credito è già lo strumento per far fronte alle spese di istruzione, spesa, viaggi, sport, famiglia e bollette.

«L’inflazione resterà ancora a livelli particolarmente elevati per i prossimi due anni: un primo calo si registrerà solo alla fine di quest’anno, ma dovremo aspettare il 2025 per veder tornare l’indice dei prezzi al consumo al 2% medio nell’area euro. Vuol dire che nel 2023 e nel 2024 i prezzi continueranno a salire a un ritmo importante, con evidenti conseguenze negative per tutti gli italiani. La risposta non può essere soltanto l’aumento dei tassi di interesse da parte della Banca centrale europea che, anzi, corre il rischio di diventare un boomerang sul credito. Servono, da parte del governo, politiche fiscali, volte ad aumentare il reddito disponibile, più incisive e auspico che già quest’anno possano arrivare risposte in questo senso. Ma sono indispensabili, soprattutto, i rinnovi di tutti i contratti collettivi di lavoro scaduti, con importanti aumenti delle retribuzioni. Ricordo che oltre sei milioni di lavoratori attendono il rinnovo dei loro contratti collettivi, in alcuni casi da più di cinque anni. A breve avvieremo il negoziato per il contratto delle lavoratrici e dei lavoratori bancari, stiamo per completare la piattaforma sindacale» dichiara il segretario generale della Fabi, Lando Maria Sileoni.

ANALISI INTEGRALE

La sopravvivenza del risparmio al tempo d’oggi non è più una garanzia e a dimostrarlo sono i dati delle tasche degli italiani, alleggerite dalle ondate delle continue fiammate dei prezzi energetici e da un’inflazione generalizzata sempre più in risalita. Se i conti correnti degli italiani non hanno mai smesso di crescere dal 2017, i dati dell’ultimo trimestre del 2022 suonano infatti come un allarme sociale, dimostrando che le condizioni delle famiglie potrebbe cominciare ad essere compromesse nell’immediato futuro. Mentre il Covid, infatti, ha accelerato e poi sostenuto la crescita dei salvadanai tricolori, le stesse riserve cominciano ora a erodersi e a essere utilizzate quale strumento di difesa dai maggiori costi. I dati evidenziano quasi cinque anni di risparmi (da dicembre 2017), ma con un preoccupante cambio di rotta alla fine del 2022 (da dicembre 2017): i conti degli italiani sono sempre cresciuti e hanno superato quota 1.000 miliardi, con una tendenza all’accumulo che ha oltrepassato i 212 miliardi di euro (somma del risparmio accumulato dal 2017 al maggio 2022). La variazione annuale è stata sempre positiva e con un bilancio totale di 1.044 miliardi a fine 2019, a 1.110 miliardi a fine 2020, a 1.144 miliardi a fine 2021 e a 1.179 miliardi a maggio 2022. A fine novembre il salvadanaio degli italiani continua a superare complessivamente la vetta di 1.000 miliardi di euro, ma con un’inversione di tendenza che ha dato i primi segnali a partire dalla fine del primo semestre del 2022 e che ha mostrato come – in poco più di un trimestre – siano stati bruciati quasi 20 miliardi di euro.

CROLLA IL POTERE D’ACQUISTO, LE RISERVE CALANO A 1.159 MILIARDI

Se nei primi sette mesi del 2022 la liquidità accumulata dalle famiglie ha quasi sfiorato i 1.180 miliardi di euro, con una crescita – seppur più lenta rispetto al passato – dello 0,9% da inizio anno, i dati dei quattro mesi successivi confermano i timori, ormai accertati, di un crollo di potere di acquisto che costringe gli italiani ad attingere alle loro riserve per far fronte ai maggiori costi. Da luglio a novembre, il totale dei conti correnti è calato di quasi 20 miliardi di euro. Il valore complessivo era di 1.178 miliardi di euro a luglio e di 1.159 miliardi di euro a fine novembre, con una riduzione di quasi due punti percentuali (-1,53%) e che dimostra che il prezzo della crisi comincia ad essere tutto nelle tasche degli italiani.

La conferma arriva anche da quello che è l’andamento dei debiti delle famiglie italiane, che segna un incremento dei prestiti per il consumo e una tenuta dei finanziamenti a scopo personale. Nel complesso, a novembre l’ammontare dei prestiti per entrambe le categorie si è attestato a 256 miliardi di euro, in crescita rispetto a gennaio dello stesso anno (+1,5 %) e superando la tendenza al costante aumento dal 2017, pari all’1,2%. I numeri di crescita del mondo dei prestiti finalizzati e non finalizzati arrivano come uno schiaffo rispetto a quelle che sono le condizioni di mercato, perché non sono certamente i bassi tassi di interesse a spingere le richieste, ma piuttosto la crescente propensione a rateizzare gli acquisti, che rende contradditorio il rapporto che gli italiani hanno con economia e risparmio.

PIÙ DEBITI PER FAR FRONTE ALLE SPESE CORRENTI

Il senso di incertezza e paura di coloro che non rinunciano alla liquidità e neanche alle spese hanno fatto volare non solo i depositi liquidi, ma anche i prestiti. È molto probabile che l’indebitamento stia crescendo per far fronte alle spese correnti. Negli ultimi cinque anni si è registrato un aumento complessivo dei finanziamenti personali e per i beni di consumo di 3,1 miliardi (+1,2%) da 253,6 miliardi a 256,7 miliardi: tale incremento ha riguardato ampiamente la componente dei prestiti finalizzati all’acquisto di beni e servizi per 21,1 miliardi (+22,2%), e ha più che controbilanciato la riduzione registrata sul versante dei prestiti finalizzati a spese personali, diminuiti di 17,9 miliardi (-11,3%) nello stesso arco temporale. Se, infatti, i finanziamenti a scopo personale hanno continuano a rappresentare la fetta più rilevante nella mappa dell’utilizzo del credito rateale delle famiglie – con una percentuale che ha toccato la punta del 25% nel 2017 e che ancora supera il 20% dell’esposizione finanziaria complessiva a fine 2022 – l’appetito degli italiani per il credito al consumo ha continuato a crescere, attestandosi su una percentuale tra il 17% e il 18% all’inizio della pandemia.

A RISCHIO LA SOSTENIBILITÀ FINANZIARIA DELLE FAMIGLIE

I dati del 2022 – soprattutto dell’ultima parte dell’anno – cominciano, però, a lanciare qualche segnale d’allarme sulla disponibilità di risorse economiche immediate da parte dei consumatori, perché la crescente richiesta di prestiti finalizzati, a tassi non più imbattibili, è indice non solo di un interesse verso beni non durevoli, ma lo specchio di una sofferenza finanziaria di chi probabilmente fatica a finanziare le spese correnti. Nei soli 11 mesi del 2022, la richiesta di prestiti al consumo non si è ridimensionata ed è aumentata di ben 5 miliardi di euro, con un tasso di crescita prossimo al 5% e ben superiore anche all’incremento medio dei mutui per l’acquisto di casa (3,8%). Il flusso dei finanziamenti finalizzati ha superato la cifra dei 116 miliardi di euro a fine novembre e per quanto vi siano già state più di due manovre sui tassi della banca centrale europea, l’effetto della crescita dell’inflazione incide, evidentemente, in misura maggiore sulla capacità di spesa dei cittadini. Se la tendenza alla crescita dei prestiti personali e del credito al consumo dovesse proseguire, la sostenibilità finanziaria delle famiglie italiane potrebbe essere messa a rischio dal peso ancora più influente di rincari e dei tassi crescenti, con conseguenze sociali che corrono il rischio di diventare preoccupanti per quelle famiglie il cui ricorso al credito è già lo strumento per far fronte alle spese di istruzione, spesa, viaggi, sport, famiglia e bollette.

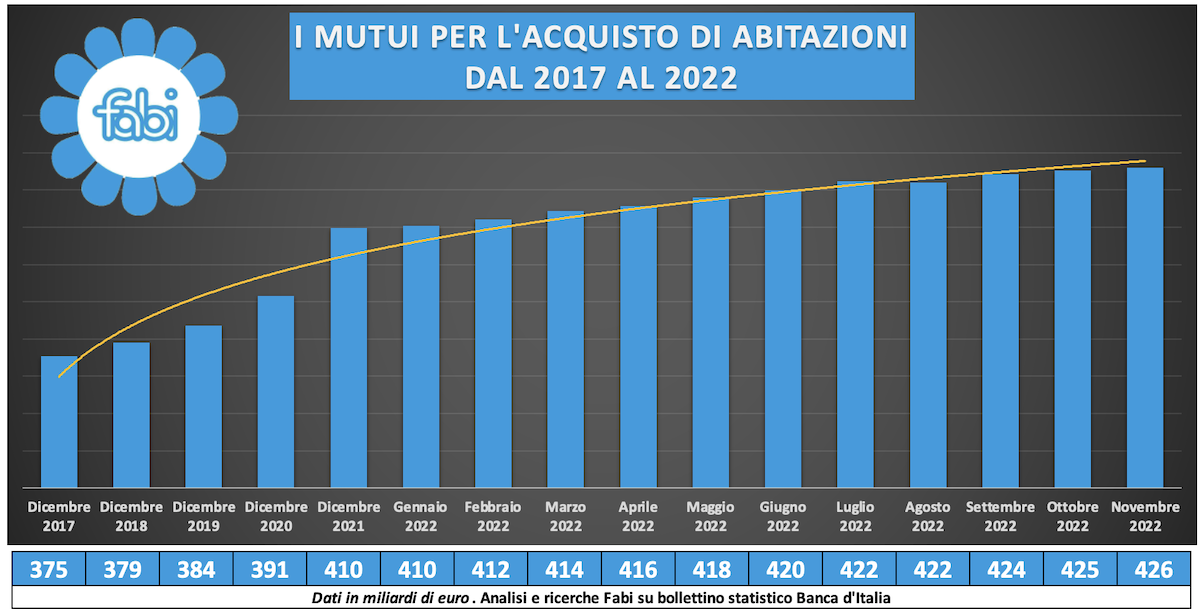

IN CINQUE ANNI I MUTUI CRESCIUTI DI OLTRE 50 MILIARDI

Quanto ai mutui, più nel dettaglio, tra il 2017 e il 2022 si è registrata una crescita di oltre 50 miliardi di euro (+13,5%), con lo stock delle erogazioni passate da 375 miliardi a 425 miliardi. La crescita è stata costante in tutto il quinquennio osservato: a fine 2018, il totale dei prestiti per l’acquisto di abitazioni era arrivato a quota 379 miliardi, a fine 2019 a 383 miliardi, a fine 2020 a 391 miliardi, a fine 2021 a 409 miliardi. Nell’arco dei primi 11 mesi dello scorso anno, quindi, c’è stata una salita oltre 16 miliardi (+3,9%); nello stesso periodo, i prestiti personali e il credito al consumo sono cresciuti di oltre 3 miliardi (+1,2%), passando da 252 miliardi a 256 miliardi. L’aumento dei tassi d’interesse, cagionato dall’incremento del costo del denaro, portato dalla Banca centrale europea al 2,5%, potrebbe, nei prossimi mesi, avere ripercussioni sul mercato dei mutui: con i tassi più alti, sale anche l’importo delle rate e il maggior costo dell’indebitamento potrebbe frenare sia le richieste da parte dei consumatori sia le erogazioni da parte delle banche.